Das Aftermarketvolumen in Europa wächst trotz einer kleinen Delle in 2014

Mit einer durchschnittlichen jährlichen Wachstumrate von 1,9% bis 2013 erweist sich der Pkw-Aftermarket einmal mehr als stabiler Wirtschaftsfaktor in Europa. Zu diesem Ergebnis kommt der neue Report „The Car Aftermarket in Europe 2014“ von wolk after sales experts. Das Team von hochspezialisierten Aftermarket-Analysten aus Bergisch Gladbach führte nach 2009, 2012 mit dem Jahrgang 2014 nun schon zum dritten Mal diese europäische Aftermarket-Strukturanalyse über 34 europäische Länder durch. Verstärkt wird das Team durch After Sales Beratungsspezialisten und die internationalen „After Sales Alliance Partner“ von wolk after sales experts. Dadurch fließt in Report und zugrundeliegender Datenbank die regionale Aftermarket-Expertise von mehr als vierzig Native Speakern ein, die in jedem Land über eine mindestens zehnjährige After Sales Erfahrung verfügen.

Fast 18% europäischen Aftermarkts entfällt auf Deutschland

Der gesamte PKW Aftersales Markt in Europa inklusive aller für einen PKW erworbenen Komponenten erwirtschaftete im Jahr 2013 ca. 119 Milliarden Euro (nur Material, ohne Lohn). Es handelt sich dabei um Endverbraucherpreise ohne Mehrwertsteuer. Mit Komponenten sind alle Produkte rund um das Auto bezeichnet, einschließlich Verschleißteile, Karosserieteile, Motoren, Getriebe, elektrische Teile, Zubehör, Autoglas, Chemikalien, Öl, Reifen, Lack.

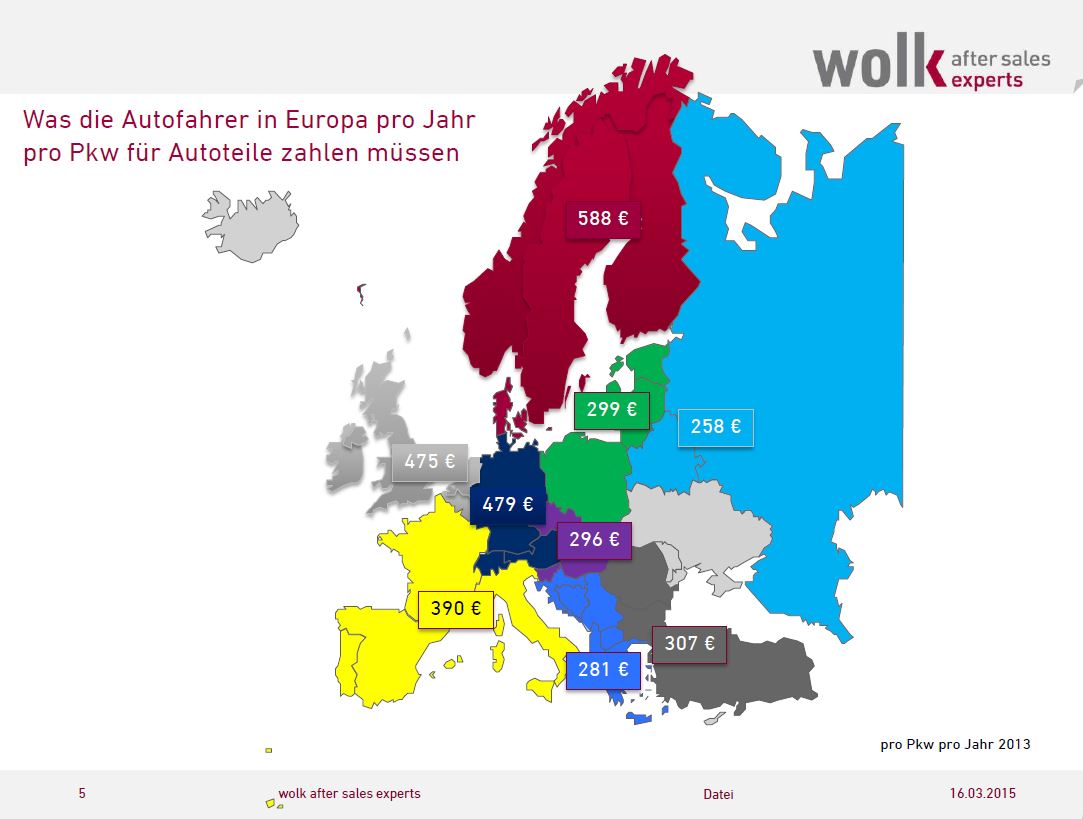

Große Unterschiede

Der europäische Aftermarket ist alles andere als homogen. Im Gegenteil. Die Studie wies 9 unterschiedliche Länder-Cluster aus, welche große Unterschiede im Absatz- und Umsatzverhalten aufweisen. So zahlt ein Autofahrer in Skandinavien pro Jahr rund 588,- Euro für neue PKW Komponenten. Das entspricht einer Steigerung von fast 3% im Gegensatz zu 2009. Autofahrer in Russland und Weißrussland hingegen zahlen nur 258,-Euro für die Komponenten ihrer PKWs.

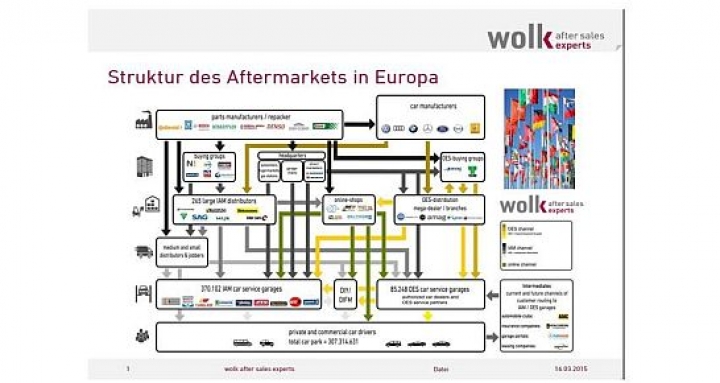

Steter Wndel

After Sales Manager in Industrie, Handel und Handwerk sehen sich großen Veränderungen in den einzelnen europäischen Aftermarkets ausgesetzt. Erwähnt seien in diesem Zusammenhang beispielsweise die Einkaufstouren im Autoteilegroßhandel von Sator/LKQ in den Benelux-Ländern, die Konsolidierungen auf dem deutschen Markt (z.B. WM kauft Trost oder Stahlgruber erwirbt eine Mehrheitsbeteiligung an PV Automotive) oder die wachsende Bedeutung des E-Commerce im Teilehandel. Entwicklungen und Veränderungen, die noch vor 10 Jahren kategorisch ausgeschlossen wurden, sind oder werden zunehmend Realität. „Oft kann man sich des Eindruckes nicht erwehren, dass die Marktteilnehmer einem „chaotischen“ Marktszenario ausgesetzt sind, das keine festen Grenzen mehr kennt und in dem Konzepte, Prioritäten und Zeitpläne sich verschieben wie Speisepläne“, so umschreibt Helmut Wolk, Geschäftsführer von wolk after sales experts, die Situation im europäischen Aftermarket.

Data Mining und Validation

Die recherchierten Daten basieren auf detaillierten KFZ-Bestandsdaten, finanziellen Wirtschaftsdaten der untersuchten Marktpartner, Primärforschungsdaten bei Distributoren und Werkstätten, sekundärstatistischen Daten und Experten-Interviews mit wichtigen Marktpartnern in allen Ländern und Interviews. Abschließend erfolgte eine Verprobung des Materialflusses in der Supply Chain. Über ein „top down Verfahren“ (Materialfluss vom Großhandel zur Werkstatt) und ein „bottom up Verfahren“ (Materialbezug vom Autofahrer von Werkstätten) werden die Daten validiert. Dieser „Distribution Flow Ansatz“ berücksichtigt Marktanteile in die nächst zu beliefernden Zielgruppen und deren durchschnittlich erzielter Roherträge. Alle Daten entstammen der Datenbank „ACCESS“ von wolk after sales experts, die alle Informationen über die 34 europäischen Länder an einem Ort bündelt und vielfältige Auswertungsmöglichkeiten bietet. Die Studie „The Car Aftermarket in Europe“ ist nur eine davon.

Inhalte für jeweils 34 Länder in Europa

- Bestandsdaten

- Marktvolumen nach 10 Produktgruppen

- Marktstrukturen

o Traditionelle OES und IAM Distribution

o Alternative IAM Distribution (Online B2C Webshops, DIY Stores, Rack Jobber

o Werkstätten nach Zielgruppen (Mechanik, Reifen, Karo/Lack ….)

o Werkstattsysteme

- Unternehmensprofile

o Internationale und nationale Kooperationen

o Teilegroßhandel (IAM/OES)

o Fast Fitters, Autocenters, Online Shops, Mass Merchandiser …..)

Quelle: www.wolk-aftersales.com